2023年版のバフェットからの手紙(2022年の事業報告)が公開されたので、要約と、全文を翻訳して紹介しようと思います。

2024年版はこちらから。

なお、原文はこちらにありますので、バフェットの生の手紙を読みたい方はどうぞ。

<目次>

- 【2023年版】ウォーレン・バフェットから株主への手紙の要約

- 【2023年版】ウォーレン・バフェットから株主への手紙の全文翻訳

- まとめ:2023年版のウォーレン・バフェットから株主への手紙を紹介させてもらいました

【2023年版】ウォーレン・バフェットから株主への手紙の要約

バークシャーのパフォーマンス

バフェットの手紙の冒頭はバークシャーとS&P500のリターン比較で始まります。

字が小さいので、1964年~2022年のトータルリターンだけ載せておくと、

- バークシャー:3,787,464%

- S&P500 : 24,708%

と、圧倒的なリターンを上げてきていることが分かります(誤記じゃないよ)

また、単年で見るとS&P500に負けていることも多いですが、直近2022年のリターンだけを見ると、

- バークシャー: 4.0%

- S%P500 :-18.1%

と、素晴らしいリターンを上げています。

全体を通してだと、

- バブルのような『急激に上がる相場』においては、バークシャーは弱い

- 『平凡な相場』や『暴落のような相場』においては、バークシャーは強い

ということが分かります。

ここからは、

- 長期的に大きなリターンを手にするためには、刺激的で注目を集めている『時の銘柄』に投資するのではなく、注目されていなくても着実にリターンが期待できる企業に投資するべし

なんてことが言えるのではないでしょうか。

バークシャーの投資方法

バークシャーが(非上場企業へ)投資をするケースの多くでは、投資先企業の株式を100%保有し、バークシャーがCEOを割り当てることになります。

割り当てるCEOは「信頼」に重きを置いて選んでいます。

よって、CEOが経営のミスを犯すことには寛容ですが、個人的な不祥事を起こすような人物であれば容赦はしません。

また、上場企業の株式を購入する場合は、

- 信頼できる事業

- 信頼できる経営者

であることを投資基準としているため、その企業のCEOに対してバークシャーが口を出すことはなく、CEOに運営を任せます。

また、バークシャーは株式売買によるリターンを求めているわけではありません。

その企業が長期的成長できることに期待して、投資先を選んでいます。

それでも多くの失敗をしてきており、投資した事業・製品が世の中に受け入れられないまま消えていったものも数多くあります。

バークシャーにおける58年間の投資によって、本当にうまくいった投資は12件しかありません。

つまり、本当に素晴らしい投資は5年に一回程度しかないことになります。

2022年の成果

バークシャーは、2022年に過去最高の308億ドルの営業利益を手に入れました。

また、バークシャーや、バークシャーの投資先であるアップル、アメックスの自社株買いによって、バークシャ―株の一株当たりの価値は上昇しました。

つまり、株主にとっては素晴らしい1年となりました。

アメリカ企業には、実際の経営状況とは関係なく、会計上の数字だけでも良く見せようとする経営者が多くいます。

これは株主に対しての裏切りであり、バークシャーは株主の信頼に答えるためにそういったことをしないと約束します。

これからのアメリカ株投資について

バークシャーの成功は「アメリカという追い風」があったからこそであり、バークシャーがいたからアメリカが成功したわけではありません。

2021年には、S&P500企業だけで1.8兆ドルを稼ぎ、損失を計上したのはたったの23社しかありません。

バークシャーはこれら企業の多くに投資しており、バークシャーに投資している投資家は、これら企業の成長によってこれからもリターンを手に入れ続けられることが期待できるでしょう。

これまで、アメリカのダイナミズムがバークシャーの成功を後押ししてきました。

今後、一時的にアメリカ経済に不安定が訪れることがあるかもしれませんが、必ず回復すると期待しています。

バフェットの投資歴は80年にもなりますが、その間「アメリカ市場への長期投資が理に反する時代」を経験することはありませんでした。

そして、この手紙の読者も、同じ経験をすることになるでしょう。

バフェット&マンガーの言葉

バフェットのパートナーでありバークシャーの副会長であるチャーリー・マンガーの言葉。

- レバレッジ投資はするな

- 自分より少し年上の賢いパートナーを見つけよう

- 世界は変わる、常に学び続けよう

- 愚かなギャンブラーは賢明強い投資家のように上手くはいかない

- 短期的な市場に踊らされるな。長期目線を持て。

バフェットの言葉

- 自分より少し年上の、とても賢いパートナーを見つけること。そのパートナーの声に耳を傾けること。

---------

全体をざっと要約するとこんな感じです。

そして、ここからは全文翻訳となっています。

そこそこ長いので、時間のある時にでも読んでみてください。

なお、文字サイズが小さい箇所は、スパコンSEによる注釈です。

【2023年版】ウォーレン・バフェットから株主への手紙の全文翻訳

バークシャー・ハサウェイ社の株主の皆様へ。

私の長年のパートナーであるチャーリー・マンガーと私は、多くの人々の貯蓄を管理する仕事をしています。

私たちに対して、多くの投資家たちが「生涯を通じた信頼」をしてくださり感謝しています。

この手紙を書くにあたり私がイメージしているのは、そのような投資家たちです。

一般的に、人々は若いうちから貯蓄を始めて、それによって退職後の生活水準を維持することに期待しているでしょう。

そうであれば、死亡時に残った資産は、通常、家族か、友人や慈善団体に託すことになるでしょう。

しかし、私たちの場合は違います。

バークシャーの個人投資家の多くは「一度貯蓄したら、ずっと貯蓄し続けるタイプ」です。

このような人たちは、生活には困らないが、最終的には、その資金のほとんどを慈善団体に寄付しており、個人投資家とは関係のない多くの人々の生活を向上させるために再分配されています。

それは、社会に対して素晴らしい効果が期待できます。

お金の使い方は、人間の仮面を剥ぐようなものです。

チャーリーと私は、バークシャーが生み出す膨大な資金の流れに喜びを感じながらバークシャーの資金が公共の需要に使われること、

また、株主が見栄を張るための資金として使われていないことを喜ばしく思っています。

このような株主たちのためであれば、みなが喜んで働くことでしょう。

私たちの活動(投資先の選び方)

バークシャーで貯蓄された資金は、チャーリーと私が、2つの関連した所有形態に振り分けます。

まず、私たちがコントロールすることになる事業の株式を(基本的には)100%購入します。

バークシャーは、これらの子会社に資本配分を行い、日々の経営判断を行うCEOを選任します。

大企業の経営には「信頼」と「ルール」の両方が欠かせません。

バークシャーは、前者をかなり重視しています。

ビジネスをする上で失敗することは避けられないため、ビジネス上のミスには理解を示しますが、CEOの個人的な不祥事を容認することはありません。

第二の所有形態は、上場株式の一部を購入し、その株式を通じて事業の一部を受動的に所有するものです。

これらの投資では、私たちが経営に口を出すことはありません。

いずれの保有形態においても、私たちの目標は、長期的に有利となりうる特性をもっており、かつ信頼できる経営者に投資を行うことです。

特に、上場株式については、その長期的な業績に対する期待に基づいて保有しているのであって、トレード(株式売買)によるリターンを求めているわけではありません。

この点は非常に重要です。

チャーリーと私は、銘柄を選ぶ人ではなく、ビジネスを選ぶ人なのです。

私はこれまで、多くの失敗をしてきました。

その結果、私たちが保有する膨大なビジネス・コレクションは、現在、非常に優れた経済性を持つ多くの企業、そして、多くのすばらしい企業で構成されています。

その一方で、私が投資した企業の中には、その製品が世間に受け入れられず、消えていったものもあります。

資本主義には二つの側面があり、敗者の山を築きながらも、同時に、改良された商品を大量に供給するシステムとなっています。

シュンペーターは、この現象を「創造的破壊」と呼びました。

(シュンペーターは、1883年生まれの「イノベーションが経済を発展させる」と説いた経済学者)

上場企業の利点の1つは、時折、素晴らしいビジネスの一部を素晴らしい価格で買うことができることです。

そして、株式はしばしば、「(高値でも安値でも)本当にバカげた価格で取引されていることがある」ということを理解しなければなりません。

「効率的な市場」は教科書の中にしか存在しません。

市場で売買されている株式や債券の値動きを理解することは難しく、その値動きの理由は、振り返ってみて初めて分かることがほとんどです。

しかし、オーナーによってしっかりと管理されている企業はそうではありません。

そのような企業は、バーゲン価格で入手できることはほとんどなく、ビジネスのオーナーは、ありえないような低い株価で売却することはありません。

************

この時点で、私からも成績表を出すのが適切でしょう。

バークシャーの経営に携わってきた58年間、私の資本配分の判断は、ほとんどが「まあまあ」であった。

また、私の悪あがきは、非常に大きな幸運によって救われたこともあります。

(USAエアーやソロモンの危機を脱したことを覚えていますか?運よく救われましたね。)

私たちが結果的に大きなリターンを得られているのは、約12の本当に良い決断があったおかげです。

ということは、5年に1回くらいは、本当に良い決断ができたということです。

では、バークシャーのような長期投資家にとって重要で、忘れられがちな秘密を覗いてみましょう。

秘伝のタレ(バークシャーを成長させた秘密)

1994年8月、バークシャーは7年間にわたるコカ・コーラ社の株式の取得を完了し、現在4億株を保有しています。

現在保有しているコカ・コーラ社の株式総額は13億ドルで、当時のバークシャーにとって非常に有意義な投資となりました。

1994年に私たちがコカ・コーラから受け取った現金配当は7500万ドルでしたが、2022年には、配当金は7億400万ドルに増えていました。

誕生日に年をとるのと同じように、毎年確実に配当金が積みあがっていったのです。

チャーリーと私がやるべきことは、四半期ごとに送られてくる配当金を現金に換えるだけでよかったのです。

私たちは、これからもその配当が成長していくことに期待しています。

アメリカン・エキスプレスも同じようなものです。バークシャーによるアメックスの買収は、実質的には1995年に完了し、その費用はコカ・コーラ株取得と同じ13億ドルでした。

この投資による年間受取配当金は、1995年の4100万ドルから3億200万ドルに増加しました。

この配当も、増える可能性が高そうです・

このように、配当の増加は喜ばしいことではあるが、これだけでは目を見張るようなものではありません。

しかし、配当の増加は、株価の上昇をもたらします。

2022年末時点で、(13億ドルで購入した)コーラの保有株式総額は250億ドル、アメックスは220億ドルでした。

それぞれの持ち株は、バークシャーの純資産のおよそ5%を占めるようになっています。

これは、投資したときと同じようなウェイトとなっています。

しかし、もし私が1990年代に13億円の投資を失敗をしていたら、どうなっていたことでしょう。

2022年になっても13億ドルの価値を維持したであったとしたら…(例えば、高格付けの30年債に投資していたようなケース)

そのような投資をしていたとすると、現時点でその銘柄は、バークシャーの総資産の0.3%に過ぎないことになります。

そして、私たちが手に入れる配当金も8000万ドルと、1990年代と変わらぬものとなっていたことでしょう(コカ・コーラからは、毎年7億ドル以上の配当がある)

[投資家にとっての教訓] 花が咲くと同時に、雑草はその意味を失って枯れていく。

花となったほんの数人の勝者に賭けていることができれば、時間がたった後に素晴らしい成果を上げることができています。

そして、できるだけ若くから始めて、90代まで生きることも重要です。

この1年を振り返って(2022年の動向について)

バークシャーは2022年に良い年を迎えました。

同社の営業利益(当社でいうところの一般に公正妥当と認められた会計原則(GAAP)に基づいて計算された、保有株式のキャピタルゲインやキャピタルロスを除いた利益)は、308億ドルと過去最高を更新しました。

チャーリーと私は、この営業損益の数字を重視しており、皆さんもぜひそうしてください。

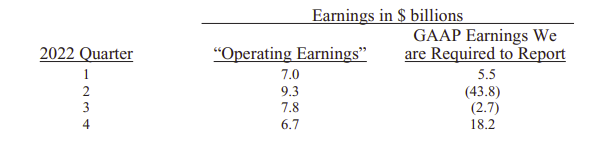

GAAPベースの数値は、報告日毎に乱高下し、気まぐれに変動します。

実際に2022年のアクロバティックな動きをしています。

(営業利益"Operating Earnings"は四半期をまたいで安定しているが、GAAPは、かなり動きが激しい)

GAAPベースの利益は、四半期ごと、あるいは年ごとに見た場合、100%誤解を招くものです。

キャピタルゲインは、過去数十年にわたりBerkshireにとって非常に重要なものであり、今後数十年にわたり重要なプラスになると考えています。

しかし、四半期ごとの変動は、メディアによって定期的かつ無頓着に取り上げられるため、投資家に誤った情報を与えています。

バークシャーにとって、昨年の第二の好材料は、ジョー・ブランドンが社長を務める損害保険会社アレガニー・コーポレーションを買収したことです。

彼はバークシャーのことも保険のこともよく理解しています。

アレガニーは、私たちにとって特別な価値を提供してくれます。

というのも、バークシャーの比類なき財務力によって、保険子会社は、事実上すべての競合他社にはない貴重で永続的な投資戦略をとることができるからです。

アレガニーに助けられ、2022年の保険フロートは1470億ドルから1640億ドルに増加しました。

(「保険フロート」とは、顧客から支払われた保険料を使って運用できる金額のことです。ゼロコストで投資資金を調達できることから、バフェットはこれを重視しています)

規律ある引き受けにより、これらのファンドは長期的にコストフリーになる可能性が高いです。

1967年に最初の損害保険会社を買収して以来、バークシャーの株式は、買収、事業運営、イノベーションを通じて8,000 倍に増加しました。

財務諸表には計上されませんが、この株式はバークシャーにとって特別な資産となっています。

新しい株主の皆様には、毎年更新される「浮動株に関する説明」(A-2ページ)をお読みいただき、その価値をご理解いただければと思います。

(参照できず、すみません)

************

2022年には、バークシャーの自社株買いにより、1株当たりの本源的価値の上昇はごくわずかでした。

また、当社の重要な投資先であるアップルやアメリカン・エキスプレスでも同様の動きがありました。

バークシャーでは、発行済み株式の1.2%を買い戻すことで、当社のユニークな事業の集合体に対する皆様の影響力を高めることができました。

アップルやアメックスでも、自社株買いによってバークシャーの持ち株比率が少し上がりましたが、私たちは何のコストも支払っていません。

これは複雑な話ではありません。

バークシャーの株式の総数が減れば、バークシャー株の価値は上がり、バークシャーに投資している人々の影響力は上がっていきます。

まともな価格で買戻しが行われれば、少数の自社株買いであったとしても、確実に効果があります。

しかし、高すぎる株価で自社株買いを行うと、株主が損をします。

このような場合、自社株買いに応じた株主(売り手)と、愚かな買付を勧めた高価な投資銀行家だけが利益を得ることになります。

まともな価格による自社株買いで生じる利益は、すべての投資家に利益をもたらすものであることを強調しなければなりません。

例えば、ある自動車販売会社に3人の株主がおり、そのうちの一人が経営に携わっているとする。

そこで株主のうちの一人が、その自分の持ち株を会社に売りたいと考えて、取引が行われました。

この取引は、誰かに損害を与えたでしょうか。

経営者が他の株主よりも何らかの形で大きなリターンを手にすることになるのでしょうか?

一般市民は損害を受けたのでしょうか?

すべての自社株買いが「株主や国にとって有害である」とか、「CEOにばかりにメリットがある」と言っている人がいたとすると、それは経済音痴か、口先だけのデマのどちらかの意見に過ぎません。

バークシャーの2022年の事業については、K-33ページからK-66ページにかけて、ほぼ無限に詳細が記されています(参照できません、すみません)

チャーリーと私は、ここに掲載されている多くの事実と数字に目を通すことを楽しんでいます。

これはバークシャーの多くの株主も同じでしょう。

しかし、これらのページは必読ではありません。

バークシャーの株主である億万長者の中には、当社の財務数値を見たことがない人もたくさんいます。

彼らは、チャーリーと私、そして私たちの家族や親しい友人たちが、バークシャーに多額の投資を続けていることを理解しており、私たちが彼らのお金を自分のお金と同じように扱ってくれると信頼してくれているのです。

そして、その信頼に答えようとすることこそが、私たちができる約束でもあるのです。

************

最後に、重要な警告があります。

私たちが好んで使っている営業利益の数字でさえ、その気になれば経営者によって簡単に操作される可能性があります。

CEO、取締役およびそのアドバイザーは、このような改ざんを「テクニック」だと考えています。

記者やアナリストであっても、その存在を受け入れています。

市場の「期待値」を上回ることは、経営者の勝利だと考えられているからです。

しかし、このような活動にはうんざりしています。

これは数字を操る才能によるものではなく、人を騙そうとする深い欲望によって生まれた行為です。

あるCEOが私に語ったように、「大胆な想像に基づく会計」は、資本主義の恥ずべき行為の一つであると私は考えます。

58年の歩みと数字

1965年、バークシャーは、ニューイングランドの老舗繊維会社のオーナーとして、一旗揚げることができました。

古びた事業であるため、すぐにでも再出発が必要でしたが、今思えば、その問題の深刻さに気づくのが遅かったです。

しかし、幸運にも1967年にナショナル・インデミュニティ社の株式を取得し、繊維事業から保険事業などの事業に経営資源をシフトさせることができました。

こうして、2023年までの道のりは、

- 株主による継続的な投資

- 複利の力

- 大きな失敗の回避

- そして何よりも大切なのは、「アメリカン・テールウィンド(アメリカの追い風)」

によって支えられてきました。

バークシャーがいなくても、アメリカはうまくいっていたでしょう。

バークシャーは今、他に類を見ない巨大で多様な事業の集合体の所有権を持っています。

まず、NASDAQやNYSEなどで毎日取引されている約5000の上場企業を見てみましょう。

この中には、アメリカの有名な大企業のエリート集団であるS&P500指数のメンバーが含まれています。

この500指数は、2021年に1.8兆ドルを稼ぎ出しています。

2022年の最終結果はまだわからないため、2021年の数字を使うと、500社のうち30億ドル以上を稼いだのは128社(バークシャー自身を含む)だけでした。

損失を計上したのは実に23社だけでした。

2022年末時点で、バークシャーはこれら大手企業のうち8社の筆頭株主でした。

- アメリカン・エキスプレス

- バンク・オブ・アメリカ

- シェブロン

- コカ・コーラ

- HP Inc.

- ムーディーズ

- オクシデンタル・ペトロリウム

- パラマウント・グローバル

の8社です。

バークシャーは、この8社に加えて、BNSFの100%、BHエナジーの92%を所有しており、それぞれ30億ドルを超える利益を上げています(BNSFは59億ドル、BHEは43億ドルの利益)

これらの企業が上場していれば、現在のS&P500にこの2社が入ることになります。

このように、バークシャー銘柄である10社の巨大企業は、他のどの米国企業よりも、この国の経済の将来と幅広く連携しています。

(この計算では、年金基金や投資会社のような事業は除外しています)

また、バークシャーの保険事業は、多くの個人経営の子会社を通じて行われているが、BNSFやBHEに匹敵する価値を持っています。

これからもバークシャーは、現金と国債を大量に保有し、様々な事業を展開することになります。

また、金融パニックや未曾有の保険事故など、不測の事態が発生し たときに、現金が必要になるような状況は避けたいと考えています。

私たちのCEOは常にチーフ・リスク・オフィサーです。

また、将来のCEOは、純資産の大部分を自己資金で購入したバークシャー株で持つことになります。

そして、株主の皆様は、これからも、投資を続け、利益を確保し、繁栄していくことでしょう。

今のバークシャーは、ゴールはありません。

連邦税に関する意外な事実(アメリカのバークシャーへの貢献について)

2021年までの10年間で、米国財務省は約32.3兆ドルの税金を受け取り、43.9兆ドルの支出をしました。

経済学者、政治家、そして多くの国民が、この大きな不均衡がもたらす結果について意見しているが、チャーリーと私は無知を主張し、経済や市場の短期的な予測は、役に立たないに等しいと信じています。

私たちの仕事は、バークシャーの経営と財務を管理し、長期的に許容できる結果を得ることであり、金融パニックや世界的な大不況に見舞われたときにも、比類のない持続力を発揮できるよう、経営と財務を管理することです。

バークシャーはまた、暴走するインフレからある程度守ってくれるが、この特性は完璧とは言い難い。

巨大で定着した財政赤字は結果をもたらす。

32兆ドルの収入は、

- 個人所得税(48%)

- 社会保障費(34%)

- 法人税(8%)

- その他様々な収入

で、構成されています。

そして、バークシャーの法人税による貢献は、この10年間で320億ドルあります。

これは、2021年に財務省が徴収した金額のほぼ100分の1に相当します。

つまり、バークシャーと同額の納税者が米国内に約1,000人いれば、他の企業や1億3,100万世帯のうち、どの企業も納税する必要がなかったということになります。

************

何百万、何千万、何兆という言葉は知っていても、その金額はほとんど理解できなでしょう。

よって、この数字に物理的な大きさを与えてみよう。

- 100万ドルを100ドル札にして積み上げると、胸のあたりまで届く量になる。

- 10億ドルで同じことをすると、空に向かって1.5kmの高さになる。

- バークシャーの2012年から21年の連邦所得税納税額の合計である320億ドルを積み上げることを想像してみよう。その高さは、民間航空機の約3倍、21マイル(約3.5km)にもなる。

連邦税に関しては、バークシャーの株主である投資家は、はっきりと「バークシャー経由で支払った」と言うことができます。

************

バークシャーでは、今後10年間にもっと多くの税金を払うことを望んでいるし、期待しています。

私たちは、国に対して少なからず借りがあります。

アメリカのダイナミズムは、バークシャーの成功に大きく寄与してきました。

それはこれからも必要なことです。

私たちは、アメリカの追い風を頼りにしており、時折揺れ動くことはあっても、その推進力は常に戻ってきます。

私は80年前から投資をしていますが、これは我が国の歴史の3分の1以上にあたります。

この国の国民は自己批判や自責の念に駆られる傾向がありますが、アメリカに対して長期的な賭けをすることが理にかなっていない時代を見たことがありません。

そして、この手紙の読者も将来、同じ経験をすることになるでしょう。

素晴らしいパートナーを持つことに勝るものはない(チャーリー・マンーの言葉)

チャーリーと私は、ほとんど同じ思考をしています。

しかし、私が1ページかけて説明することを、彼は一文だけで表現します。

しかも、彼の言葉はより明確で、理由付けがされており、より巧妙に、より大胆に表現しています。

以下は、最近のポッドキャストから引用した、彼の考えの一部です。

- 世の中には愚かなギャンブラーがたくさんいて、彼らは辛抱強い投資家ほどにはうまくいかない。

- 世界をありのままに見なければ、歪んだレンズを通して何かを判断しているようなものだ。

- 私が知りたいのは、自分がどこで死ぬかということだけだから、そこには絶対に行かない。早いうちに、自分の望む死に際を書いて、それに従って行動する。

- ある行為に対して自分が合理的かどうかを考えられないなら、それに手を出してはいけない。そうすると、非合理的なまま行動し、お粗末な結果を得ることになるだろう。

- 忍耐は学ぶことができる。注意力が高く、一つのことに長時間集中できることは、大きな強みである。

- 死者から多くを学ぶことができる。尊敬する故人だけでなく、嫌悪する故人からも学ぼう。

- 海に向かって泳げるなら、沈む船で逃げ出さないことだ。

- 偉大な会社は、あなたがいなくなったあとも働き続ける。平凡な会社はそうはいかない。

- ウォーレンと私は、市場の喧騒に目を向けることはない。ウォーレンと私は、市場の浮足立ちを気にすることなく、長期的に良い投資を探し出し、それを頑固に長く持ち続ける。

- ベン・グレアムは、「日々の株式市場は投票機であり、長期的には計量器である」と言った。もし、あなたが何かをより価値のあるものにし続けるなら、ある賢い人がそれに気づいて、買い始めるでしょう(安値の優良株への投資は、いつかは報われる)

- 投資において100%確実なものはない。したがって、レバレッジの使用は危険である。素晴らしい数字の羅列にゼロをかけると、必ずゼロになる。一攫千金を期待しないことだ。

二兎を追うものは一兎をも得ず、である。 - お金持ちになるために、たくさんのものを所有する必要はない。

- 偉大な投資家になりたいのなら、学び続けなければならない。世界が変われば

変化しなければならない。 - ウォーレンと私は何十年も鉄道株を嫌っていたが、世の中が変わり、ついにこの国にも重要な4つの巨大鉄道が誕生した。アメリカ経済にとって極めて重要な4つの巨大鉄道を手に入れた。私たちは、その変化に気づくのが遅かった。

しかし、機会を逃さなかっただけましだ

最後に、チャーリーが何十年も前から彼の決断の決め手としてきた2つの短い文章を付け加えよう。

- ウォーレン、もっと考えてくれ。ウォーレン、もっと考えてくれ。君は賢いし、私は正しい

といった具合だ。チャーリーとの電話では、いつも何かを学んでいる。そして

彼は私に考えさせる一方で、笑わせてもくれます。

チャーリーのリストに、私なりのルールを付け加えます。

- 自分より少し年上の、とても賢いパートナーを見つけること。

できれば自分より少し年上の賢いパートナーを見つけて、彼の言うことに注意深く耳を傾けることです。

オマハでの家族の集い(2023年の株主総会について)

チャーリーと私は恥知らずです。

昨年、3年ぶりに開催された株主懇親会では私たちは、いつものようにコマーシャルを打って、皆様をお迎えしました。

開会のベルが鳴った瞬間から、私たちは皆さんのお財布を誘惑しにかかりました。

See’s(1921年創業でバークシャーが保有するお菓子会社)の売店では、あっという間に11トンもの栄養たっぷりのピーナッツ・ブリトルとチョコレートを販売しました。

P.T.バーナム(映画「グレイテストショーマン」の主人公で、サーカスの生みの親。「ホラ話」の使い手としても有名)の宣伝文句で、私たちは長寿を約束しました。

チャーリーが99歳、私が92歳にまで長生きできたのは、See’sのお菓子以外に何の理由があったというのでしょう?

昨年のハプニングの詳細を早く聞きたいと思うのは分かります。

金曜日は正午から午後5時まで営業し、キャンディ・カウンターは2,690個の売上を記録しました。

土曜日には、営業時間に映画上映と質疑応答の時間で販売が停止されていた時間があったにもかかわらず、午前7時から午後4時30分までの間に3,931件の売上を記録しました。

計算してみてください。

この2日間で40万309ドルを売り上げたのです。

101年間全く手を加えていない商品を、1つの店舗で販売しているのです。

ヘンリー・フォードのT型フォードが存在した時代(1908年販売開始)から続くSee’sの戦略は、現在でも有効なのです。

************

5月5日、6日にオマハでお会いできることを楽しみにしています。私たちは楽しい時間を過ごすだろうし、皆さんも同じように楽しんでくれるでしょう。

2023年2月25日 ウォーレン・E・バフェット

取締役会会長

まとめ:2023年版のウォーレン・バフェットから株主への手紙を紹介させてもらいました

といった感じで、バフェットからの2023年の手紙を紹介させてもらいました。

「相変わらずのバフェット」といった感じですね。

あたり前ではあるものの、

- 長きに渡り大きなリターンを手に入れるためには、しっかりとした軸をもって投資しなければならない

なんてことを改めて思いました。

ほとんどの個人投資家は、バフェットの様な銘柄を選ぶ力を手に入れることは難しいかもしれませんが、そのスタイルからは学ぶことができます。

というわけで、短期的な流行り廃りに影響されることなく、これからもタンタンとインデックス投資を続けていこうと思います。

本記事の内容が、本ブログの賢明なる読者達に届けば幸いです。

------

あなたのクリックが本ブログの評価を決定します。以下バナーをクリック頂けると嬉しいです。よろしくお願いします^^

ツイッターでは記事の公開を通知したり、投資に関係するニュースを取り上げたりしています。よろしければフォローをお願いします!