最終更新日:2021/3/14

新型コロナウィルスによる暴落からの株価の変動を確認、比較していきます。

比較対象は、

- VT(全世界株式)

- VTI(全米株式)

- TOK(先進国株式)

- VWO(新興国株式)

- QQQ(米ハイテク大手株式)

- VYM(米高配当株式)

です。

先日の記事でも書いたように、

- パンデミックの中でも主要国の経済が予想以上に強かった事実

- コロナワクチンが有効であるとの証拠が増大した事実

- アメリカの追加経済対策が有効に働くであろう予想

から、経済協力開発機構(OECD)は「2021年の世界経済成長率は5.6%になる」と、大幅に上方修正した予想を発表しました。

実際に3月10日には、アメリカで1.9兆ドル規模の追加経済対策が可決され、世界中の株価は大きく上昇しました。

また、全世界の新型コロナの新規感染者数は、以下グラフの通りで「右肩下がりトレンドが続いている」といった状況にあります。

「変異株が~」といった報道をよく見るようになってきましたが、今のところコロナ感染者数全体にに影響するほど大きくはないようです。

提供元:Template:COVID-19 pandemic data - Wikipedia

さて、このような状況の元、株価はどのように推移しているのか、実際の”数値”で確認していきたいと思います。

確認するのは、

- 日本で販売している投資信託(為替の影響も含んだ確認)

- アメリカで販売しているETF(ドル-円の為替を無視して確認)

の2つです。

<目次>

世界同時株安からの株価の変動を確認

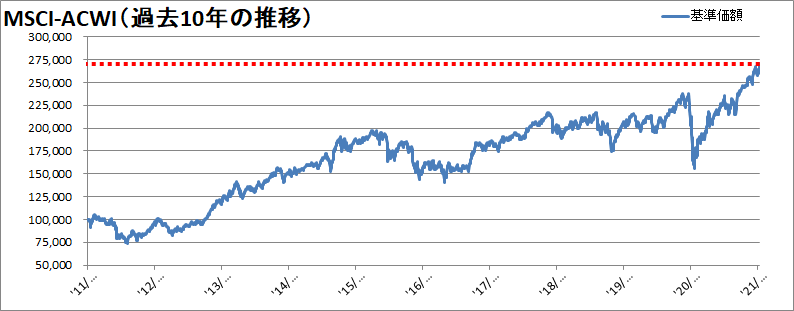

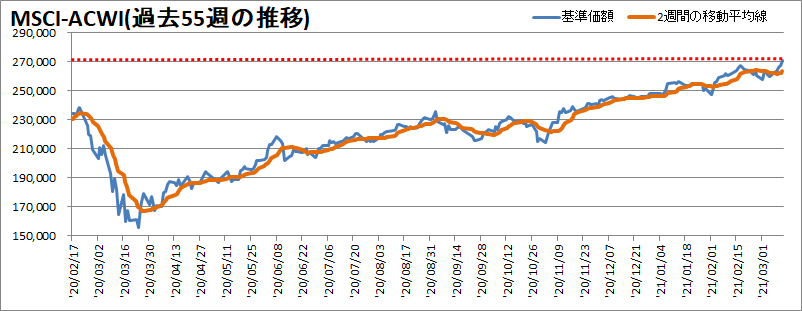

さっそくですが、株価の変動を「世界全体の株価の指標であるMSCI-ACWIを基準とする日本の投資信託」の推移で確認してみたいと思います。

(世界平均の株価の推移と思ってください)

まずは過去10年、過去2年、暴落以降の推移を記載します。

※2021年3月12日時点の271,051ポイントに合わせて赤点線を引いてあります。

なお、具体的な基準価格の変動率としては

- 先週末と比べて3.0%上昇

- 過去のピーク時(2020/2/21)と比べて13.7%の上昇

となりました。

うーん、絶好調。

では、次いで米国ETFの推移も地域別に見ていきます。

VTI・VT・VWO・TOK・VYM・QQQの推移を比較

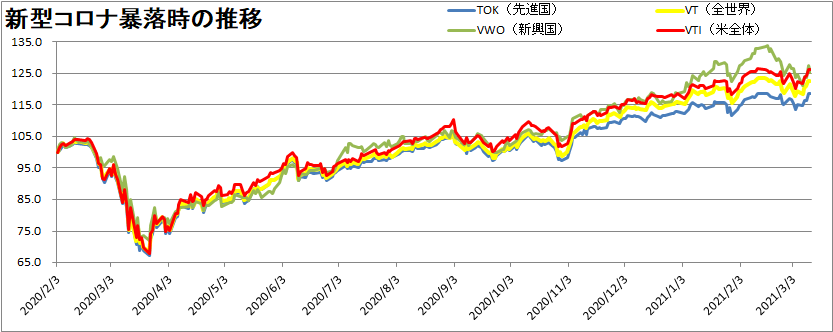

まずは、地域別の推移です。

※2020/2/3時点を100ポイントに統一しています。

久しぶりにアメリカがトップに返り咲きました。

具体的な結果を成績順に並べると、

- 126.4ポイント(+3.31%):アメリカ(VTI)

- 125.2ポイント(+0.51%):新興国(VWO)

- 122.5ポイント(+2.61%):全世界(VT)

- 118.6ポイント(+2.95%):先進国(TOK)

※()内は先週比

といった感じで、一時期は各地域の差が広がっていたものの、その差は縮まりつつあります。

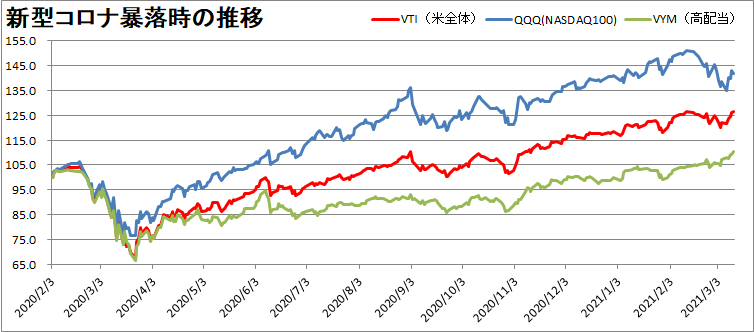

次に、アメリカ株の中でも種類別ETFの推移を見ていきます。

具体的な結果を成績順に並べると、

- 141.9ポイント(+2.20%):米ハイテク大手(QQQ)

- 126.4ポイント(+3.31%):米全体(VTI)

- 110.3ポイント(+3.04%):米高配当(VYM)

となりました。

QQQが激しく乱高下しているなか、VYMが着々と上がり続けているのが目に付きます。

今起きているセクターローテーションがどこまで続くのか注視していく必要がありそうです。

参考記事:【成長銘柄除く】ゴールドマンサックス「2021年はS&P500が16%上昇するだろう」

今後の株価について

いまや、『新型コロナウィルスが要因となって暴落が発生する』とは考えづらい状況となっており、今後懸念されるとすると

- 経済緩和の終了によって起きる暴落

- 投資家心理の悪化(株価上げすぎで怖いわ…など)によって起こる暴落

といったものがあります。

それらを引き起こすきっかけの一つとなるのは、長期金利の動向だと言えそうです、

FRBは金利をコントロールしようと動いていますが、それが成功するのかどうかは、ふたを開けてみるま分かりません。

というわけで、個人投資家がやらねければならないことは、

- 暴落する前に全て売ってしまおう!

- 暴落を待って全力で投資できるよう資金を貯めておこう!

といったことをせず、冷静に市場を見つめながら自分の投資ルールに忠実に従うことしかありません。

とはいえ、以下グラフの通り、広い目線で見れば世界の株価は100年以上にわたり上昇を続けているのも事実です。

つまり、今後暴落が発生しようとも、しなかろうとも

- 大きくとらえれば”今”が最も安く株を購入できるチャンス

と言えるわけです。

というわけで、本ブログの筆者ひょしおんぬは、

- 生活防衛費を残した余剰資金の全てを投資する

というスタイルを今後も継続していき、将来のリターンに期待したいと思います。

関連記事:積立インデックス投資にナンピン買いは不要【資産を最大化するためのヒント】

本記事の内容が、本ブログの賢明なる読者達に届けば幸いです。

------

ツイッターでは記事の公開を通知したり、投資に関係するニュースを取り上げたりしています。よろしければフォローをお願いします!

あなたのクリックが本ブログの順位を左右します!以下バナーをクリック頂けると嬉しいです。よろしくお願いします!

関連記事