『投資信託による積立投資』と『ナンピン買い』の組み合わせは、「できるだけリターンを大きくしたい」という目的には合わない行為です。

実際は、

- 投資信託のリターンを最大化するためには、『ナンピン買い』できない状況を作っておく必要がある

と言えます。

とはいえ、この戦略がすべての人にこれが当てはまるとは言えず、『相場の先行きを読むことができる投資家』にとっては無用の考え方ですが、そうではない普通の投資家にとっては有効な戦略だと考えています。

時間をかけて勉強し、投資のついての理解を深め、テクニックを磨くことで可能となる

- 適切なタイミングで、適切な銘柄へ投資することが、投資リターンを最大化するための方法

であることは間違いありませんが、その域にまで到達できる投資家はごくわずかです。

サラリーマンをしながら、片手間で投資している方であればなおさらです。

というわけで、この記事では

- 投資信託の積み立て投資をしている投資家にとって、ナンピン買いは不要である理由

を考察していきたいと思います。

自分が

- ナンピン買いを『する』スタイル

- ナンピン買いを『しない』スタイル

のどちらが向いているのかを理解し、投資リターンを押し上げることにつながれば幸いです。

<目次>

- 投資信託の積み立てにナンピン買いは不要?

- ナンピン買いをするということは…?

- 投資信託のナンピン買いの効果

- 投資信託のナンピン買いを実行できなかった

- ナンピン買いできるお金は、機会損失の元

- ナンピン買いを狙っている投資家に向けて

- とはいえ…、リターンの最大化が正義なのか?

投資信託の積み立てにナンピン買いは不要?

『投資信託の積み立て投資をしている人』というのは、『自分の投資能力を見限った人』であると言え、この点が本記事においてもっとも重要なポイントです。

『投資信託を買っている』ということは、

「どこの企業の株価が上がるかは分からないけど、広く色々な企業を買っておけば上がっていくだろう」

と考えているはずです。

また、『積立投資をしている』ということは、

「上がるタイミングや、下がるタイミングは分からないけども、長期的には右肩上がりに株価が上がっていくだろう」

と考えているはずです。

つまり、言い換えると

- 『自分の投資能力を見限った人』が、投資信託の積み立て投資をしている

と言えます。

投資信託にも色々とあり、例えば、

- NASDAQ指数に連動する投資信託を買っている投資家は、アメリカのハイテク企業の成長を信じている人

- S&P500に連動する投資信託を買っている投資家は、アメリカの大手企業の成長を信じている人

- MSCIオール・カントリー・ワールド・インデックスに連動する投資信託を買っている投資家は、世界全体の成長を信じている人

と、投資先の濃淡はあれど、基本的には同じ『自分の投資能力を見限った人』が選んでいる人であることに変わりはありません。

そして、この『自分の投資能力を見限った人』と『ナンピン買いをする』という行為は、整合性が取れていないのではないでしょうか。

ナンピン買いをするということは…?

『ナンピン買い』とは、

- 株価(投資信託であれば基準価格)が下がったタイミングで資金投入をする

という行為です。

つまり、

- 株価が下がったタイミングに備えて、お金を貯めておく必要がある

と言えます。

そして、一般的には、

- ナンピン買いに成功すれば、大きなリターンを手にすることができる。

- ナンピン買いに失敗すれば、ダメージをさらに広げることになる。

と考えられているケースが多く、事実そうでしょう。

しかし、『成功』であれ『失敗』であれ、『ナンピン買いした』という行為そのものが、将来のリターンをもたらしてくれることに変わりはありません。

投資信託のナンピン買いの効果

うえでも書いた通り、積立投資家は『長期的には株価が右肩上がりである』と信じて投資しているため、どんなタイミングであれ『投資信託を買う』という行為によって、将来のリターンを手に入れることが期待できます。

例えば、すでに500万円分を投資しており、50万円をナンピン買いした場合、

- ナンピン買いのタイミングが失敗し、買った後に10%も下落してしまったケースでは、5万円損することになる

わけですが、

- 資産全体からすると1%程度の影響しかでない

と言えます。

また、見かたを変えると、

- 50万円分のナンピン買いをしたのに、(10%下落したせいで)45万円の投資信託を買ったのと同じことになってしまった

とも言えますが、それでも

- その45万円に目減りしてしまった投資信託は、これから年平均5~7%くらいのリターンをもたらしてくれると期待できる

ことに変わりはありません。

よって、

- 短期的には『失敗』であったナンピン買いも、長期的にはリターンを生み出す源泉となるだけであり、結果として『成功』であると言える

と考えられます。

もちろん、ナンピン買いそのものに『成功』していた方が大きなリターンが期待できることは間違いありません。

しかし、ナンピン買いで『成功』を狙うためには、『失敗』するリスクだけでなく、『ナンピン買いが実行できない』というリスクも負わなければならなくなります。

投資信託のナンピン買いを実行できなかった

ナンピン買いには『成功』『失敗』に加えて『実行しない』というパターンが存在し、『投資信託の積立投資をしている投資家』『自分の投資能力を見限った人』にとってはこれが最悪のパターンだと言えます。

というのも、

- ナンピン買いをした結果が(短期的には)『成功』であれ『失敗』であれ、長期的には成功であることに変わりはない

- しかし、ナンピン買いをしなければ機会損失をし続ける

ためです。

例えば、50万円をナンピン買いのために銀行口座に残していたとしましょう。

そして「10%下落したらナンピン買いしよう!」と計画していると仮定します。

しかし、

- 株価が順調に推移していき、10%の下落を経験することなく、数年にもわたって右肩上がりに株価が上がり続けた

となった場合、その50万円は何も生み出すことなく、銀行口座で眠ったまま(機会損失)となってしまいます。

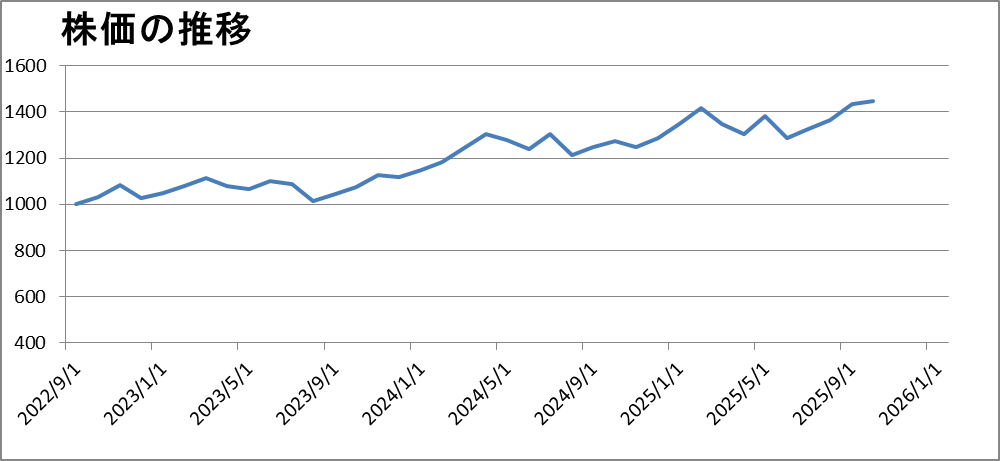

例えば、2022年9月に『ナンピン買いのための50万円を確保した』としましょう。

その後、下の『何の変哲もない』グラフのように株価が推移していくと、ナンピン買いをするタイミングがないまま、50万円の貯金を3年間も持ち続けることになります。

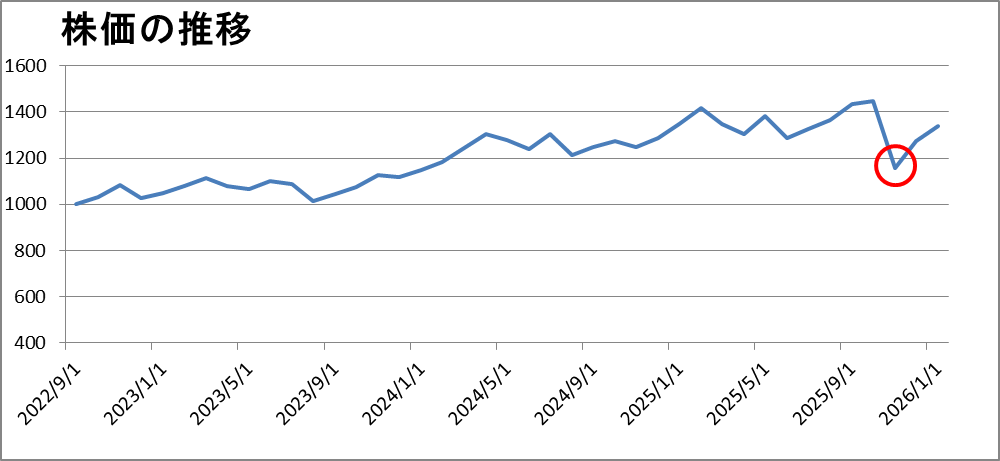

その後、20%の下落があり、絶好のタイミング(赤丸部)で投資信託のナンピン買いに成功したとします。

その時の株価は『1159ポイント』で、直前に『1448ポイント』ポイントだったことを踏まえると、『ナンピン買いが大成功した』ように見えるかもしれません。

しかし、実際は『大失敗』です。

というのも、

- ナンピン買いのスタンバイを開始した時点(2022年9月)で投資信託を買っていれば『1000ポイント』で購入することができた

ためです。

つまり、

- ナンピン買いをするタイミングが遅くなったため、ナンピン買いそのものに成功したのにも関わらず、全体で見ると大きなリターンを逃したことになった

ということになるわけです。

ナンピン買いできるお金は、機会損失の元

そもその我々『自分の投資能力を見限った人』は、

- 株価がいつ上がり、いつ下がるか予想することはできない

と考え、タイミング投資をあきらめ、タンタンと積立投資をしているはずです。

また、同じように

- それでも株価は右肩上がりである

と考え、どんな状況にあっても投資信託を買っているはずです。

つまり、

- 短期的にはどうなるか分からないけれど、『できるだけ早いタイミング』で『できるだけ多くの金額を投資しておく』ことが、リターンを最大化するための方法である

と、考えなければなりません。

この考えを『投資信託の積立投資戦略』に適用すると、

- 生活防衛資金を除き、あまった現金があれば『即座に』投資信託を購入する

ことがリターンを最大化するための方法であり、すなわちこれが

- ナンピン買いできる資金を残しておかない=ナンピン買いできない

になるわけです。

(生活防衛資金とは『収入がなくなっても3か月~1年くらいは生きられる金額』のことです)

(中には暴落時に生活防衛資金を削ってまでナンピン買いをする人がいますが、それはやめましょう…)

ナンピン買いを狙っている投資家に向けて

というわけで、自分のことを『自分の投資能力を見限った人』だと考え、さらに「どのタイミングでナンピン買いしようかな~」と悩んでいる投資家に向けてアドバイスするのであれば、

「いますぐ投資信託を買いなさい。」

ということになります。

最近の株価は、いっけん不安定に動いているように見えますが、長期的な目線に立てば大したことはありません。

また、「これから株価が暴落するかも…」という不安もあるかもしれませんが、暴落はこないかもしれず、それを正確に予想することはできません。

である以上『いますぐに買う』というのがベストな選択だと言えるのではないでしょうか。

我々サラリーマン投資家の多くは、ドルコスト平均法での投資をしているかと思います。

ドルコスト平均法を使えば、暴落があった時にも自然と『ナンピン買い』をすることになります。

それ以上を求めることなく、自分の投資能力を過信せず、

- タンタンと、生活防衛資金を除き、あまった現金があれば『即座に』投資信託を購入する

ことが、『自分の投資能力を見限った人』にとってリターンを最大化するための方法だと言えるでしょう。

とはいえ…、リターンの最大化が正義なのか?

と、ここまで

「タイミング投資は諦めたんですよね?」

「じゃあ資金を残しておくのはダメじゃない?」

と厳しく書いてきましたが、そう言い切れない部分もあります。

例えば、趣味の範囲内(全資産の数%とか)であれば、タイミング投資するのも楽しくて良いのではないかとも思います。

投資の目的は『お金を増やすこと』です。

そして、お金を増やす目的は『幸せな人生を送ること』であることも間違いないでしょう。

そう考えれば、

- タイミング投資を完全にあきらめて、投資信託を買いつづける

といったことに魅力を感じない人にとっては、ここで書いた『常に全力投資』は『お金が増えても、面白味がない人生』を送ることになってしまいかねません。

よって、『タイミング投資をすること』そのものが楽しみになっている人であれば、多少リターンが落ちることになっても、タイミング投資をするのもありでしょう。

(リターンを押し上げることもあるでしょうし)

また、

「生活防衛資金だけしか現金がないのは不安だ…」

という方は、多くの現金を持っておくことで、心の安定を保つべきでしょう。

ここら辺はバランスが大切ですね。

この記事は、あくまでも

- 『自分の投資能力を見限った人』が、『インデックス投資によるリターンを最大化するための方法』だけに特化した記事

となっています。

これを『参考』にしていただき、自分に合った投資スタイルを見つけてもらえればと思います。

本記事の内容が、本ブログの賢明なる読者達に届けば幸いです。

------

あなたのクリックが本ブログの順位を左右します!以下バナーをクリック頂けると嬉しいです。よろしくお願いします!

ツイッターでは記事の公開を通知したり、投資に関係するニュースを取り上げたりしています。よろしければフォローをお願いします!