最終更新日:2021/2/4

モトリーフールに株価の動きに関係なく、金に投資するべき5つの理由という、投資先の100%を株式にしている筆者(ひょしおんぬ)にとって、見逃せない記事があったので、紹介、考察していきたいと思います。

その記事では以下5つの理由を挙げています。

実際に2020年の実績をみると

- 金 :24.6%の上昇

- S&P500:18.4%の上昇

と、S&P500と比べても大きなリターンを出しており、気になっている個人投資家も多くいるのではないかと思います。

というわけで『金に投資するべき理由』を順に見ていきましょう。

金は人類の普遍的価値

元の記事では

金は何千年もの間、どの文明においても貴重でした。

今日では、エマージング市場、なかでも中国やインドでの宝飾品需要が大きく、こうした市場が新型ウィルスの影響で大きく縮小しました。

それでも、世界における金の文化的、歴史的価値が変わることはありません。

世界的な不況で短期的に宝飾品需要が落ち込むとしても、金の保有は盤石です。

と紹介しています。

時代をさかのぼれば、『通貨は金の代替品』であり『金が(取引する上で)最も信頼できるもの』であったことは間違いありません。

それが数千年も続いてきたわけなので、「今後も続くであろう」と考えるのは当然のことです。

しかし、現代での取引は”通貨”で行われることが一般的となり、金本位制がなくなったことにより金の実用性はかなり小さくなり、今では『金の人気があるかどうか』が価値を決める主な要素になってしまいました。

つまり、なんらかのきっかけで多くの人が「金を持っていても何のメリットもないんじゃない?」と考えるようになれば、金の人気がなくなり、金の価格が暴落する危険性があるということです。

上述の通り、金には普遍的価値が”あった”わけですが、それが今後も続く保証があるとは言い切れないのではないでしょうか。

供給は限定的

元の記事では

『採掘した全ての金を合わせても、オリンピックプール1杯分のサイズしかなく、さらなる採掘にはかなりのコストがかかる』

ということを根拠に、『希少性の高い金は価格を維持し続けられている』と説明しています。

確かに、『希少性のあるもの』や『手に入れるためのコストが大きいもの』は『価値の高いもの』である可能性は高いですが、これも結局のところ『需要(人気)があるかどうか』しだいとなってしまいます。

例えば、『生産能力の低い企業が、膨大な時間、コストをかけて開発した商品』であったとしても、市場から『コストがかかっているから価値のあるものだ』ということが理由で、高値で取引されるとは限りません。

どれだけ『希少性が高く』『高コストがかかっている』としても、市場が「これはいいものだ」と判断しなければ、価値は認められません。

他のコモディティよりもボラティリティが低い

『他のコモディティ(商品)ボラティリティが低い』ということで…

まぁ、そうですね。

きっと原油や小麦なんかよりは、ボラティリティは低いでしょう。

「どうしても商品の投資がしたい!けど、リスクは抑えたい!」

という人がもしいるのであれば(そんな人は少なそうですが…)、金を選んでもいいかもしれませんね。

工業用需要が少ない

元の記事では

『金が工業用の需要(医薬品や電子機器)で使用される割合は、金需要の約10%程度しかないため、製造業が不況におちいっても影響が少ない』

としています。

確かにその通りではありますが、金需要の50%は宝飾品向けで、残りの40%の多くは投資商品としての需要となっています。

つまり、金価格は

- 製造業の不況には強い

- 個人の消費意欲の減衰に弱い

といえるため、『金は工業用需要が少ないため安定している』という意見に対しては、「製造業が不況に陥ったら、個人の購買意欲も落ちるんじゃないの?」という突っ込みをいれたくなります。

低金利が続く

世界中で低金利が続いており、以下記事でも取り上げた通り、アメリカFRBは実質ゼロ金利政策を続けることを表明しています。

またFRBは、「2%を超えるインフレもある程度は容認する」といった趣旨の発言もしていることから、『インフレに合わせて価値が上昇していくと期待できる金』への投資は理にかなっていると言えます。

しかし、インフレに強いのは金だけではありません。

株式投資も(利益率が変わらないとしたら)

- インフレによって商品価格が上がる

- 商品価格が上がったことによって売上高が増える

- 売上高が増えたことで株価があがる

と、インフレによって株価が上昇していくことが期待できます。

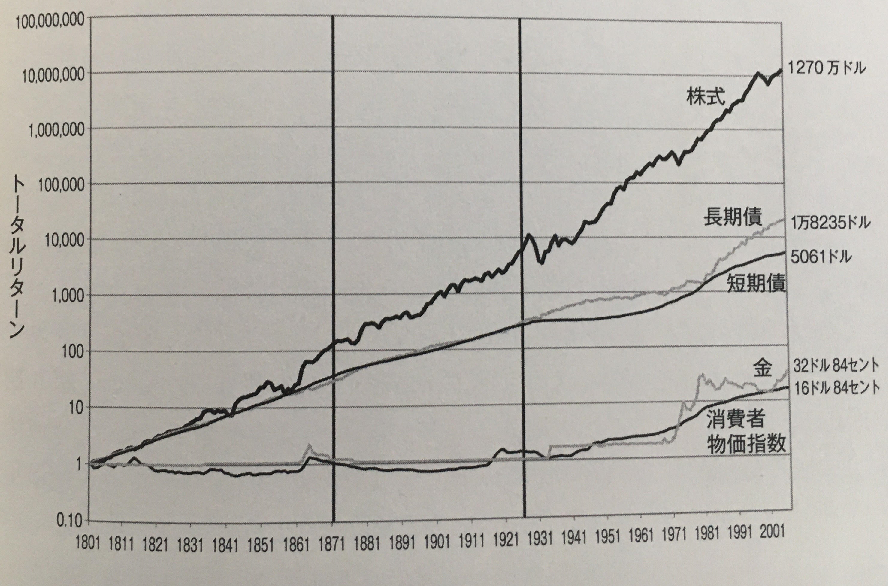

さらに、長期で見れば以下グラフの通り、金よりも株式によるリターンが圧勝していることが分かっています。

※著書『株式投資 著:ジェレミー・シーゲル』より画像を拝借

つまり、『金よりも株式への投資のほうがリターンが大きくなる可能性が高い』ことから、「低金利の今だからこそ株式投資をするべし」と言えるわけです。

まとめ

さて、ここまで『金を買うメリットは少ない』と書いてきましたが、「金を買うな!」と言っているわけではありません。

- 株式投資は、(分散投資していたとしても)リスクが大きく

- 債券投資は、うまみが少なく

- 現金は、増えない・インフレに弱い

といった特徴があるので、『資産を守るための分散投資』の手段として、金に手を出すのはありだと思います。

2020年は金への投資で大きなリターンが得られたことは確かです。

しかし、過去を振り返ってみると、長期的には

- 株式のリターン > 金のリターン

であることは間違いないため、(リスクを取ることが可能であれば)100%株式投資とし、金への投資は控えておくことが、資産を最大化するための一つの方法と言えそうです。

このブログを選び、読んで頂いて感謝します。

本記事の内容が、本ブログの賢明なる読者達に届けば幸いです。

------------

ツイッターでは記事の公開を通知したり、投資に関係する記事を取り上げたりしています。よろしければフォローをお願いします!

本記事が少しでも良かったと思って頂けたら、以下バナーを1日1回クリック頂けると嬉しいです。よろしくお願いします!

※上のリンク先からは、本ブログの人気ランキングもご確認頂けますのでぜひ!

また、筆者(ひょしおんぬ)御用達の商品を楽天ROOMで公開していますので、是非ご覧ください。

関連記事